この記事の目次

税額の計算方法

※平成25年から49年までの25年間、東日本大震災の復興財源確保のため、所得税額の2.1%が追加で課税されます。

税額控除

課税所得金額に税率を掛けて計算した所得税の金額から一定の金額を控除します。

配当控除

配当所得は、分配時に源泉徴収されますが、確定申告を行うことで一定の金額を控除できます。

・上場株式等の配当金

総合課税を選択して確定申告を行うことで配当控除を受けれます。追加型の公募株式投資信託の収益の分配の内、元本払戻金は非課税なので適用対象外となります。

・非上場株式の配当金

確定申告で精算されます。

・配当控除額の計算

課税所得金額が1,000万円以下⇒配当所得金額×10%

課税所得金額が1,000万円超 ⇒1,000万円超の部分は配当金額×5%、以下の部分は×10%

住宅ローン控除

10年以上の住宅ローンを組み、住宅用の取得や増改築(100万円超)をした場合、年末残高の4,000万円以下の部分に一定率を掛けた金額を所得税額から控除できます。

・居住開始日が平成26年1月~3月

・一般住宅

⇒ 控除期間:10年、控除率:1.0%、各年の控除限度額:20万円、年末残高:2,000万円の部分

・優良住宅

⇒ 控除期間:10年、控除率:1.0%、各年の控除限度額:30万円、年末残高:4,000万円の部分

・居住開始日が平成26年4月~平成29年12月

・一般住宅

⇒ 控除期間:10年、控除率:1.0%、各年の控除限度額:40万円、年末残高:4,000万円の部分

・優良住宅

⇒ 控除期間:10年、控除率:1.0%、各年の控除限度額:50万円、年末残高:5,000万円の部分

所得税から控除しきれない場合は、翌年の個人住民税から一定額控除できます。

所得税計算のまとめ

1:給与所得控除後の金額

出典:No.1410 給与所得控除|税について調べる|国税庁

2:所得控除の合計額

基礎控除、配偶者控除など

3:源泉徴収税額

・給与所得金額-所得控除の合計額=課税所得金額(1,000円未満は切り捨て)

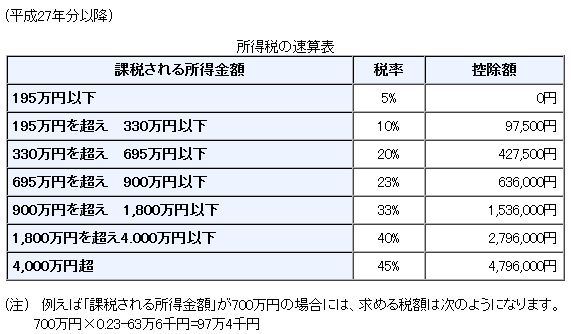

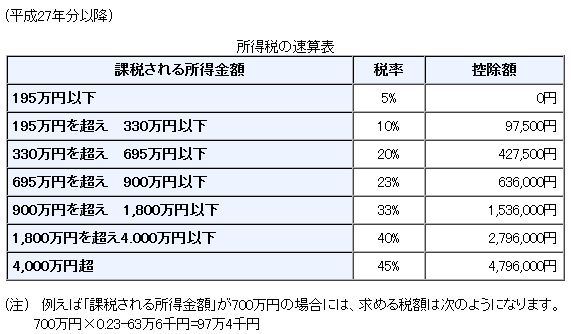

・課税所得金額×(下記の所得税の速算表を参照)=税額控除前の税額

・税額控除前の税額-(配当控除や住宅ローン控除)=源泉徴収金額

・源泉徴収金額×1.021%(復興特別所得税)=源泉徴収税額

余談:拾得物と所得税の話

「子供たちにラーメンを食べさせてあげて」と言って、100万円を置いていったおじさんの話はネットで有名です。

この100万円は、高校生以下の子供たちに、無料でラーメンを提供することに使われました。

しかし、この出来事がトラブルの元に。

ラーメン屋の店主は、警察にその100万円を拾得物として届けたわけですが、3ヵ月間おじさんが取りに来ない場合はラーメン店のものとなります

つまり、ラーメン店が法人の場合は雑所得となり所得税が課税されます。

一方で個人経営の場合は一時所得とみなされるので、100万円分に所得税が課税されてしまうのです。

そのため、100万円分まるまる無料でふるまうのではなく、所得税分を引いた金額でラーメンを提供すればよかったと後悔したようです。

まとめ

健康保険料や年金保険と比較すると、所得税は少なく感じますが、年収が大幅にアップすると、かなりの痛手になります。

そのため、海外に移住する富裕層も少なくありません。

会社員・公務員であっても、1年間で経費となる項目を探して・確定申告をすることで、税金が還付されるので、その時は確定申告を行いましょう。

※税金面で知っておきたい知識