給料から所得税が引かれる仕組み・計算方法はどうなってるのでしょうか?

会社に入社して給料明細を見ると、毎月数1,000円ほど引かれている項目が見つかります。

だいたいその項目が所得税となります。

もらっている給料の金額にもよりますが、年金や健康保険、住民税と比べるとかわいいものです。

しかし!何のために払っているのか?、何で払わないといけないのか分からないと損してる気分になりませんか?

そこで、所得税の仕組みや計算方法など、気になる点を紹介していきます。

給料から自動で引かれる所得税とは?

会社員のケースでは、勤務先で給料から天引き(源泉徴収)され、年末調整までしてくれます。

副業など、給料以外の収入がなければ、年末調整以外は特に何もする必要はありません。

ただし副業以外でも、住宅ローン控除や、高額の医療費を利用した場合に確定申告をする必要があります。

確定申告をすることで、税金が戻ってくるケースもあるからです。

一方で、会社を退職して・自分で収入がある個人事業主は、所得税の計算から申告まで、すべてご自身で行う必要があります。

白色申告・青色申告という優遇制度もありますので、うまく活用しましょう。

※日本に住居がある場合、もしくは現在まで引き続き1年以上居住を有する個人は、国内外で生じたすべての所得について、所得税の納税義務があります。

所得税の確定申告の手続き

確定申告は、所得を得た翌年の2月16日から3月15日までの間に申告して、税務署から郵送されてくる納付書で納税することになります。

所得税が課税される所得の種類には、

サラリーマンや公務員等、雇われている人がもらう給与所得・自営業者の事業所得などが挙げられます。

会社員と自営業者の税金が不平等だという声も多いようです。

私も自営業の時の経験を振り返ると、初年度で所得税を40万ほど払った記憶があります。

会社員の年収とあまり変わらなくても、それ以上の金額を請求されるので、サラリーマンは優遇されており、自営業者等は不公平だと感じます。

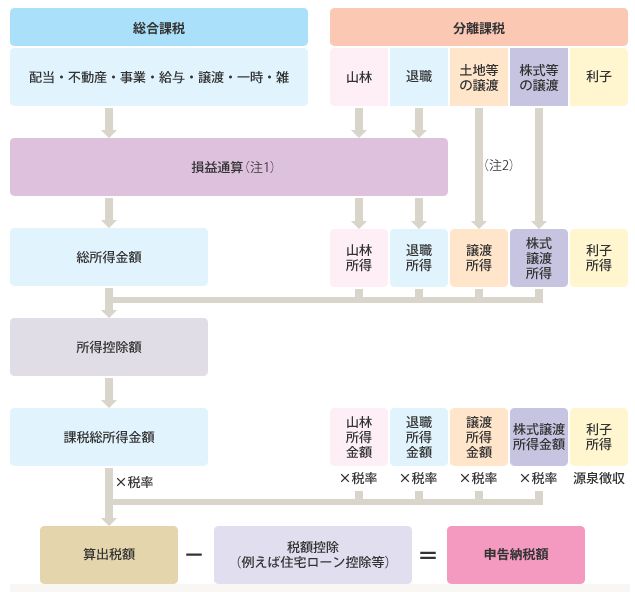

※所得税の課税方法は、所得の種類によって総合課税と分離課税に分かれています。

課税される所得の種類

・総合課税:他の所得区分と合算した後に課税

配当所得(一部除く)、不動産所得、事業所得、給与所得、不動産・株式以外の譲渡所得、一時所得、雑所得

※雑所得に関しては、年間で20万円未満であれば申告する必要はありません。

・申告分離課税:他の所得区分と分離した状態で課税

総合課税

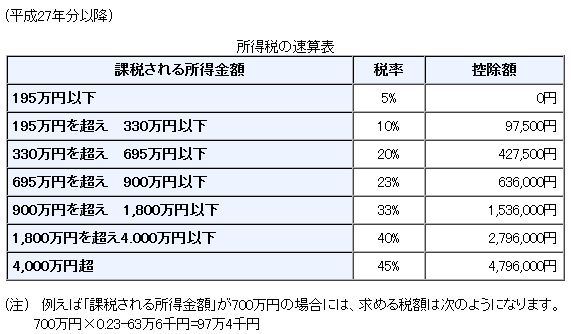

超課累進税率(課税所得金額が多くなるにつれて税率が高くなる課税方式))を採用しています。

分離課税

源泉分離課税

所得税の源泉徴収により、課税関係が終了する仕組みです。

例を挙げると、給料や年金を受け取る際にすでに税金が引かれていますが、その引かれた金額が源泉徴収金額です。

つまり、支払われる時点で税金が引かれているので、ご自身で納税手続きや確定申告をすることなく完結するものです。

1 源泉分離課税制度とは

源泉分離課税制度とは、他の所得と全く分離して、所得を支払う者が支払の際に一定の税率で所得税を源泉徴収し、それだけで所得税の納税が完結するというものです。

2 対象となる所得

源泉分離課税の対象となるのは、主に次の所得です。

(1) 利子所得に該当する利子等(総合課税の対象となるものを除く)

(2) 特定目的信託のうち、社債的受益権の収益の分配に係る配当

(3) 私募公社債等運用投資信託の収益の分配に係る配当

(4) 懸賞金付預貯金等の懸賞金等

(5) 次の金融類似商品の補てん金等

イ 定期積金の給付補てん金

ロ 銀行法第2条第4項の契約に基づく給付補てん金

ハ 一定の抵当証券の利息

ニ 貴金属などの売戻し条件付売買の利益

ホ 外貨建預貯金で、その元本と利子をあらかじめ定められた利率により円又は他の外国通貨に換算して支払うこととされている一定の換算差益

ヘ 保険期間が5年以下などの一時払養老保険や一時払損害保険等の差益

(6) 一定の割引債の償還差益

申告分離課税

・山林所得

・不動産・株式(特定口座を除く)の譲渡所得

譲渡所得

譲渡した年の1月1月現在において、所有が5年以内であるものを短期譲渡所得と言い、5年を超えるものを長期譲渡所得と言います。

・課税短期譲渡所得⇒税率39%(所得税30%、住民税9%)

・課税長期譲渡所得⇒税率20%(所得税15%、住民税5%)

※株式等に関わる譲渡所得⇒税率20%(所得税15%、住民税5%)

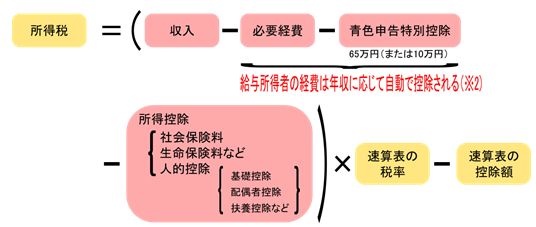

所得税の計算方法

まとめると、以下のような流れで所得税が算出されます。

出典:所得税の計算方法 | やさしい税の話 | 一般の方へ | 東京税理士会

損益通算とは

ただし通算できる所得の区分は、不動産所得、事業所得、山林所得、譲渡所得に限定されます。

※不動産所得でも、土地の取得にかかった借入金の負債利子は損益通算できません。

一次通算

・経常所得グループ:不動産所得、事業所得

通常発生する所得同士で損益通算を行います。

・譲渡・一時所得グループ:譲渡所得(内部通算後)、一時所得

譲渡所得と一時所得で損益通算を行います。長期譲渡所得、または一時所得の利益が残った場合は2分の1にします。

二次通算

経常所得グループと譲渡・一時所得グループの損益通算後にまだ損失が残ってい場合、山林所得⇒退職所得の順に金額を差し引きます。

山林所得に損失がある場合は、経常所得⇒譲渡・一時所得⇒退職所得という順に金額を差し引きます。

繰越控除

不動産・事業・譲渡・山林所得で損益通算を行い、それでも控除しきれない金額が残った場合は、翌年以降3年間にわたって、各年の所得金額から控除できます。

・白色申告の場合 ⇒ 変動所得の金額の計算上発生した損失、被災事業用資産の損失の金額を繰り越せます。

所得控除

所得控除は全部で14種類ありますが、主なものを挙げていきます。

基礎控除

条件なく38万円を控除できます。

扶養控除

納税者に扶養親族(条件有)がいる場合、38万円を控除できます。扶養控除額は、同居の有無や年齢によって金額は異なります。

・特定扶養親族:19歳以上23歳未満 ⇒ 63万円

・老人扶養親族:70歳以上 ⇒ 同居58万円、別居48万円

配偶者控除

控除額は最高で38万円になります。配偶者の年収が103万円以下等の条件があります。

参考ページ⇒共働きなら妻の年収が130万、103万を超えてはダメ!

医療費控除

本人だけでなく、同一生計の配偶者やその他親族に関する医療費や薬品代も適用されます。

・総所得が200万円未満の場合

・200万円以上の場合

生命保険控除

その他の控除

雑損控除、社会保険料控除、小規模企業共済等掛金控除、地震保険料控除、寄付金控除、障害者控除、寡婦控除、勤労学生控除、配偶者特別控除があります。